互联网电商企业入门到精通-凯时尊龙

学做账

做账课程

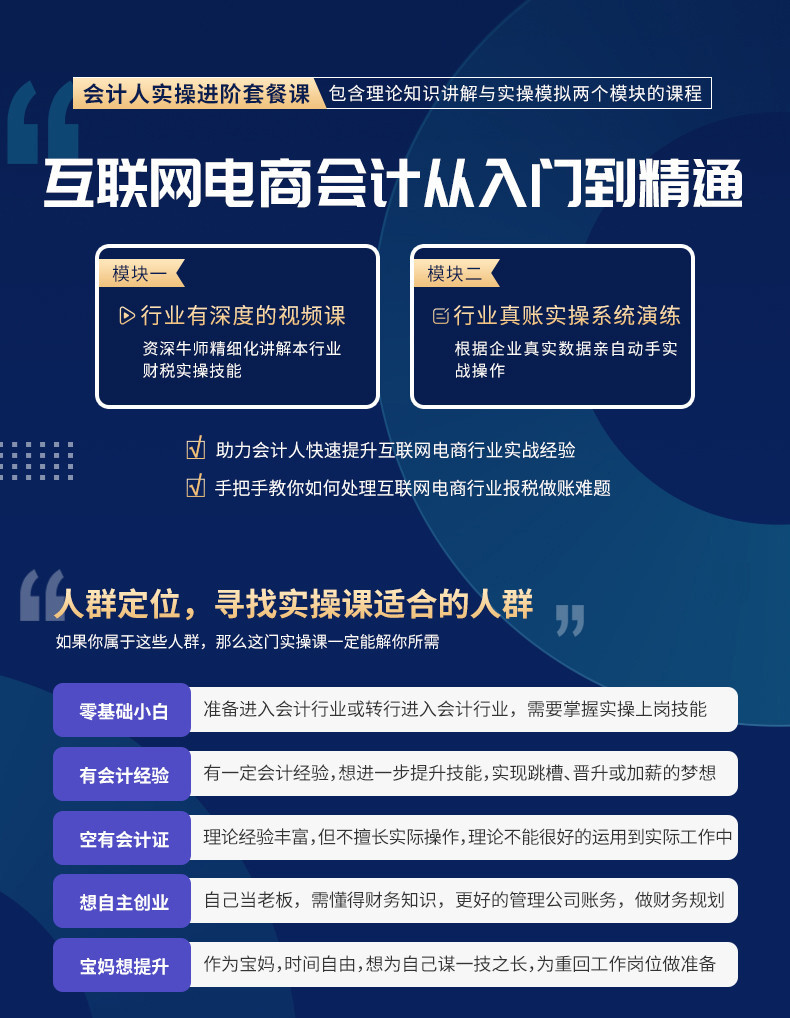

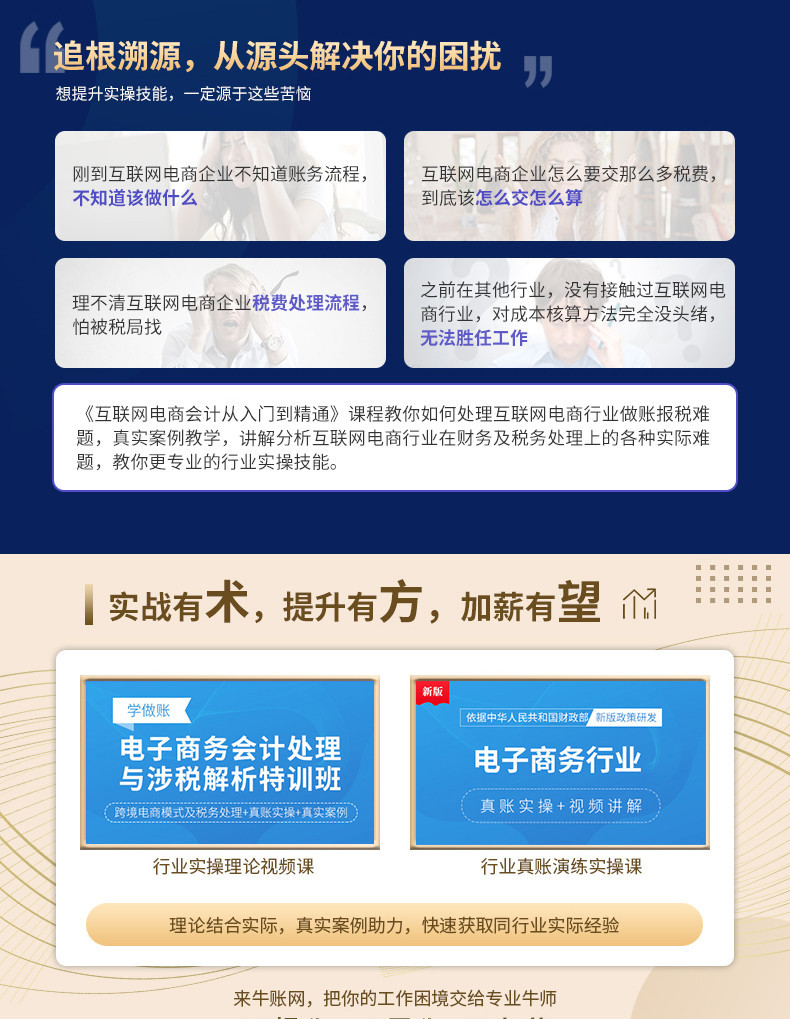

轻松解决互联网电商行业做账难题!

官方认证

学习有效期:12个月

-

¥

210

¥189

特色服务

主讲教师

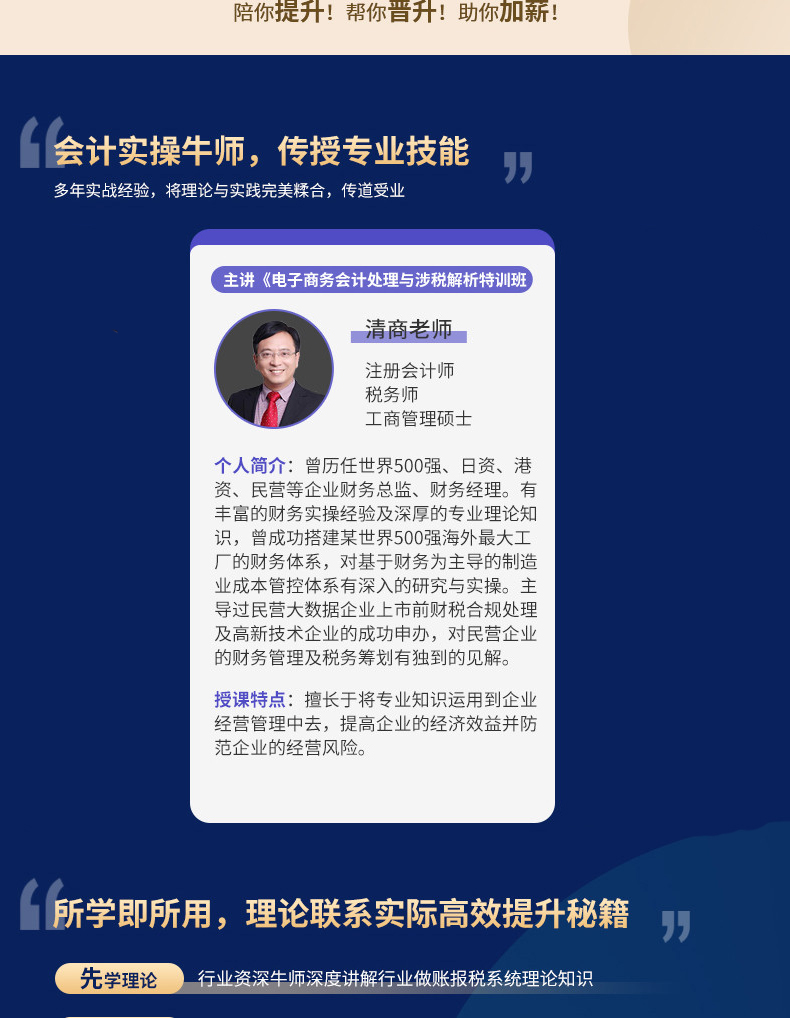

清商老师

特级讲师

所授课程1

目前专注于企业财税咨询服务和培训。擅长于将专业知识运用到企业经营管理中去, 提高企业的经济效益并防范企业的经营风险。

正在直播

-

尚未直播

-

尚未直播